Mjose business ideas and marketing

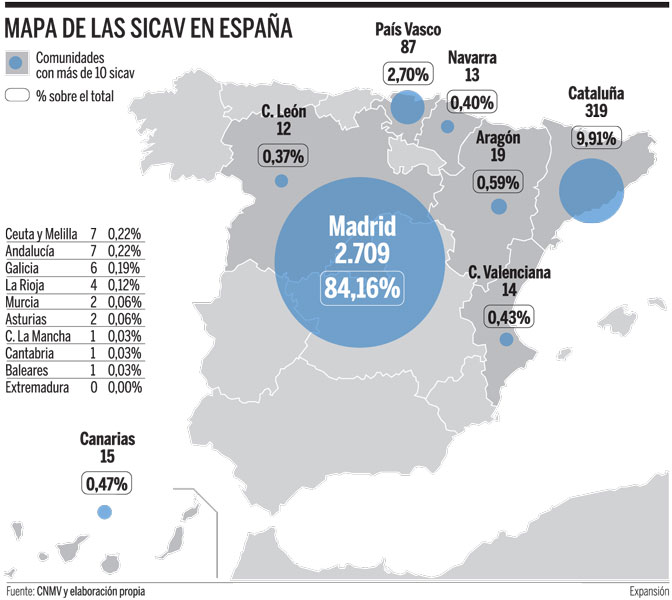

Trading, Marketing, SEO, keywords trading and investmentEn primer lugar, las Sociedades de Capital Variable (SICAV), que gozan de un régimen fiscal muy favorable y cuya constitución no está al alcance del común de los mortales. Son solo para privilegiados. El capital mínimo para crearlas es de 2,4 millones de euros. Estas sociedades sirven para invertir y especular con valores mobiliarios. Mientras las demás tributan a un tipo impositivo de entre el 20 y el 30 por ciento, estas lo hacen al uno por ciento. Y mientras no distribuyan dividendos, reduzcan capital, transmitan acciones o se liquiden, los socios no tributan. Es decir, se crean y ya no se tocan. Se transmiten de unos socios a otros, a hijos, nietos…, de generación en generación, sin volver a tributar, pues ya procuran los fundadores vivir en regiones donde el impuesto de sucesiones esté derogado o se aplique de forma simbólica.

El otro instrumento que permite sortear en parte la dureza del fisco son las Sociedades de Inversión Inmobiliaria (SII). Desde 2009 y por la dificultad que representaba para los grandes patrimonios la condición impuesta a las sociedades de inversión inmobiliaria para que la inversión en vivienda prevalezca sobre la destinada a locales, se crearon a la carta unas sociedades cotizadas de inversión en el mercado inmobiliario, que exigen un capital mínimo de 1,5 millones de euros. Su actividad principal es la inversión directa o indirecta en activos inmobiliarios, tanto en viviendas como en locales comerciales, residencias, hoteles, garajes, oficinas, con el fin de alquilarlos o venderlos después de un periodo de tiempo.

Estas sociedades tributan al 19 por ciento, frente al 30 por ciento de las normales. Y además gozan del privilegio de distribuir los beneficios entre los socios sin que estos tengan que tributar un céntimo. Un ejemplo aclarará este farragoso asunto.

Imaginemos un beneficio por alquiler de locales de trescientos mil euros. Si aplicamos el impuesto a una persona física pagaría 133.000 euros y le quedaría una renta disponible de 167.000. Sin embargo, si es socio único de una de esas sociedades abonaría solo 57.000 euros y el resto, 243.000, se los queda sin tener que tributar más.

Mas informacion en el libro: Nadie es mas que nadie, Miguel Angel Revilla (2012).

Be the first to comment